自6月初以来,国债期货步入调整行情,目前看并无结束迹象。虽然央行维稳意图明显,但目前处于月末、季末与半年末的时间节点,资金面面临压力较大。我们维持期债中期看涨的判断,但短期延续调整的概率较大。

6月23日,汇丰6月PMI初值为50.8,创7个月新高,预期49.7,前值49.4。这是6个月来首次站上荣枯线,其中新订单指数升至51.8,创15个月来最高水平。这显示政府支出增加,加上出口改善或令年初开始的经济下滑势头出现止步。但是目前房地产行业仍然低迷,高企的融资利率降低企业的投资需求,这都大大增加我国经济增长的不确定性。在出口、消费难以出现好转的情况下,政府加码“微刺激”,确保经济稳定增长,避免经济硬着陆的风险。反映在债券市场,出于逐利与避险需求,中期资金仍会流入债券市场。

二季度央行连续实施定向降准,虽然仅针对符合审慎经营要求且“三农”和小微企业贷款达到一定比例的商业银行下调人民币存款准备金率,但其释放资金规模相当可观,从中可以看出央行放松货币政策的意图。央行周四没有进行任何操作,这是央行公开市场自2月中旬重启正回购以来首次暂停操作,但银行间市场资金面延续了温和收紧格局。

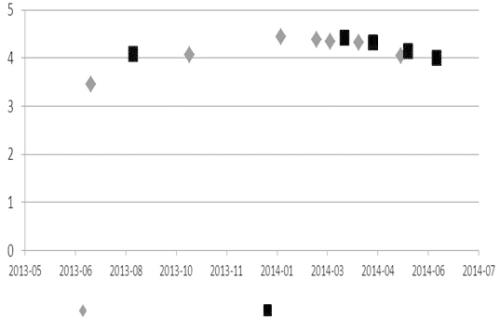

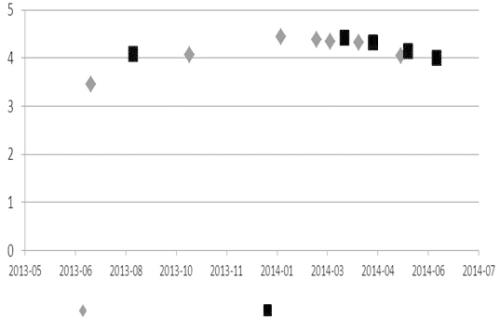

从一级市场发行利率看,央行对市场利率引导作用不容小觑。在2013年下半年市场期待央行放水的情况下,央行却静观其变,财政部发行的国债利率却逐步上涨。但今年以来,国债发行利率逐步步入下降通道。10年期国债到期收益率由年初的4.5%下降至年中的4.0%附近。货币市场利率在2013年下半年大幅飙升,进入到2014年,隔夜SHIBOR迅速回落,基本维持在2%—3%的低位区间振荡,并一度跌破2%。

贷款基础利率出现首降。1年期贷款基础利率发布后,其呈现单边上涨的态势,至今年4月1日涨至5.77%,其后两个半月的时间持平于这个价位。6月17日,1年期贷款基础利率报5.76%,较上一交易日跌1个基点,打破此前单边上涨的趋势,反映此前货币紧张的局面已经成为历史,未来货币宽松可期。

综上分析,我们认为在我国经济下行压力较大、外围市场普遍宽松的格局下,高利率对我国经济企稳十分不利。未来我国继续放松货币政策将是大概率事件,维持期债后市继续上涨的观点。对TF1409而言,虽然近期有调整压力,但做空风险较大,逢低做多是首选策略。如果7年期国债到期收益率恢复到2013年上半年水平,以均值3.5%来计算国债期货对应价格,其对应价位大概在97.50左右。

来源:期货日报