存款保险制度推行提振

上周大宗商品与A股走势完全分化,股指大幅上涨的同时,以原油为代表的大宗商品出现“崩盘”,WTI原油暴跌超10%,金属、化工等纷纷下挫。但中国股市在改革快速推进下节节攀升,甚至连等待回调买入的机会都不给,沪深300周涨幅近9%,当月期指涨幅高达8.58%,攻势凌人。

11月27日,央行部署明年1月推出存款保险制度引起银行股的躁动,整个银行板块全线大涨,光大、交行、中信和华夏等六只个股涨停。30日下午,酝酿21年之久的存款保险正式向社会公开征求意见。存款保险制度是一种金融保障制度,由符合条件的各类存款性金融机构集中起来建立一个保险机构,各存款机构作为投保人按一定存款比例向其缴纳保险费,建立存款保险准备金。一旦银行面临破产倒闭,将由存款保险机构向存款者支付部分或全部存款,以迅速、有效地处置问题银行,降低处置成本。从国际经验来看,存款保险制度的建立,对发展民营银行、中小银行影响更甚。美国社区银行的健康发展,在很大程度上就是得益于美国存款保险制度的建立和完善,使小银行具备与大银行平等竞争的制度基础,维持了整个金融体系的多样性,一定程度上也有助于消除尾部风险,提升估值。所以在当前改革如火如荼进行的背景下,存款保险制度的推行对市场风险偏好的提振不容小觑。

盘面上,“二八分化”比较明显,除了相关改革板块上涨外,在股指快速走高后,金融地产对指数的贡献作用越来越大。我们认为,未来经济无明显起色,政策释放空间仍存,股市上行的逻辑将会是流动性行情,即宽松预期。11月21日央行突然宣布降息主要是为了降低经济融资成本,刺激经济回升。降息时间超出市场预期,对股市债市直接形成利好。近期公布的经济数据不佳,经济增速朝“7”迈进,央行通过降息来刺激经济回升,缓解经济下行压力。不对称降息压缩银行利差空间,但对降低企业融资成本会有一定功效。在促改革与保增长之间,自从这次降息开始,表明中央思路的转变,开始采取宽松货币政策来应对经济下滑,释放积极信号,中国此前的定向宽松可能转为全面宽松。

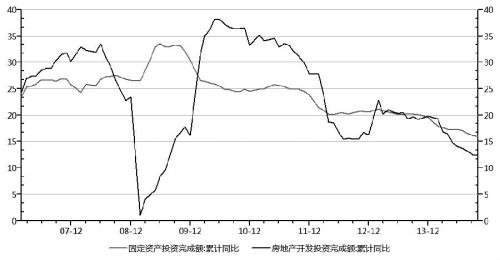

为缓解经济下行压力,决策层在四季度基础设施投资步伐继续加快。10月以来,国家发改委共分七批集中批复铁路等基建投资项目,目前累计投资额度已经超过9000亿元,缓解投资的下滑成当前最紧急要务。2009年9月以来固定资产投资增速从最高的33%下滑到目前的15.9%,对GDP的贡献率持续下滑。固定资产投资中,基建投资今年一直保持相对高的增速,但制造业投资和房地产投资跌幅惨不忍睹。制造业投资受产能过剩影响,产能利用率只有70%左右,如果政策的突破口选择拉动制造业投资,那将是对改革的一次颠覆。所以从边际效应上看,拉动房地产投资似乎是唯一选择,降息显然能部分作用于此。

从经济总供需角度看,此前供给“边增边减”逻辑依然不变,即增新兴产业,减过剩产能。但需求收缩的判断要作修正,即降息后,一定程度上代表决策层思路的转变。保增长与促改革中,保增长权重上升,需求端的刺激会增强,需求曲线右移将从价格和国民收入上同时表现出上升。

来源:期货日报