华尔街的各大机构认为,美联储政策声明显示官员对利率预期下降,且美联储主席耶伦讲话也略显鸽派。耶伦表示,仅仅因为美联储删除了“耐心”一词,并不意味着美联储已决定加息时机。耶伦的表态给市场对6月加息的预期降了温。

法国兴业银行(SocGen)

市场上原本做空原油、固定收益产品和做多美元的头寸出现了快速的空头回补。市场上的投机资金被风险控制的想法所伤,之后几天这两股势力还将激烈交锋。负利率正驱使资金流出欧元区进入美国。

美联储可能已经出手抑制这种影响(当然,欧洲央行在某种程度上也是),但是这样的机制依然还在起作用。联储和私人部门的资金管理者们将等待时机卖出欧元头寸并买入美国的固定收益产品,尽管后者的收益率也很低。

参与这一活动的资金规模都比较庞大,也会比较有耐心,这预示我们需要等到随后流动性完全充裕之时再介入。同时,新兴市场(的经济)和新兴市场的收益率曲线都在上扬,美元对加拿大元测试1.2350~1.28区间的底部。美国之后的数据应该显示美国进入稳健但可能也是缓慢的增长期。就像乌龟的爬行。

美银美林(Bank of America Merrill Lynch)

与我们预期一致,美国联邦储备委员(FOMC)从前瞻指引里去除了“耐心”,给6月或晚些时候加息留出了灵活的空间,并强调了加息与否会依据经济数据的表现。

但是,美联储加息点阵图的明显变化使市场坚信美联储倾向于6月之后再加息——并且,作为结果,股票和债券价格迅速上涨,同时美元遭到抛售。部分看多今年通胀预期的人已经缴械投降,美联储对于经济展望的调整和耶伦的讲话使我们相信9月加息的可能性增大。

外汇方面,美联储挂念着美元。FOMC声明及耶伦的新闻发布会提到一系列短期的因素,我们预计会对美元产生压力。

但我们不认为本次FOMC会议对美元是一种强利空,因为美联储主席耶伦的讲话中淡化了这些影响:他将美元走强形容成美国经济走强的标志,并且预期消费的提高将抵消出口的下降。但是在经济指标预测部分的鸽派倾向导致美元在会后出现大面积抛售。因前瞻指引缺失,围绕着美联储未来的动作出现了更多的不确定性,所以美元将来的走势对经济数据将更加敏感。

风险敏感型货币将受益,因美联储首次加息时间从6月被后推了。但是长期来看,政策的差异仍将利好美元,因G10国家里只有英国可能在今年加息。所以,美元的走势将更加依赖未来经济数据的表现,因美联储表明自己是根据数据来做决策的。

北欧斯安银行(Skandinaviska Enskilda Banken)分析师Mattias Bruér

本次FOMC会议明确显示4月加息是不太可能的,当前窗口转向6月加息。

但因为耶伦又表示“删除了‘耐心’一词,并不意味着美联储已决定加息时机”,所以本次会议实际上没有确定下任何时间点。此外,投资者要记住的是,FOMC直到“对通胀回到2%目标有相当的信心”才会加息。

我们预测核心通胀到今年夏天都还不会见底,所以预计9月份升息的可能性较大。股市无疑喜欢本次FOMC的声明,也确实在声明发布后迅速上涨。

本次会议的鸽派倾向还表现在耶伦四句话中:

1.经济形势仍然不可能保证FOMC在4月份加息,加息也不会在之后任何一次会议上得到保证。

2.修改前瞻指引不意味着FOMC已经决定了加息的时点。

3.去掉“耐心”不代表美联储已经失去耐心。

4.劳动力市场还有更大的改善空间。

德意志银行(Deutsche Bank)

一如预期,美联储基本删除了前瞻指引中跟日期有关的语句,将

“根据目前的评估,委员会认为可以在货币政策正常化开始之前保持耐心,”

换成了

“与之前的声明一致,委员会认为提高联邦基金利率目标范围将不太可能发生4月会议上。要强调的是,加息与否取决于未来的经济数据,6月会议是否加息尚未可知,但也不能排除其可能性。”

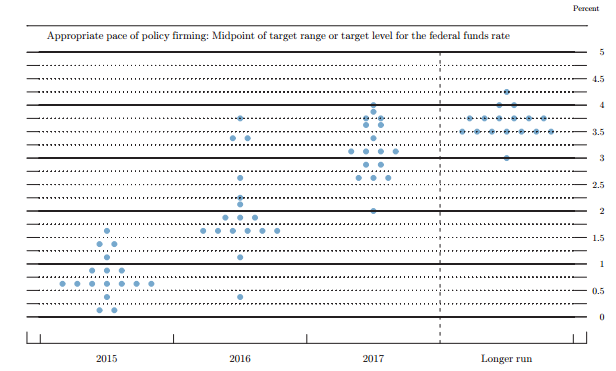

更重要的是,美联储成员对利率预期的点阵图明显下移,导致2015年的利率预期下降了50个基点至0.625%,2016年的下降了62.5个基点至1.875%,2017年的下降了50个基点至3.125%。

这显示了6月升息可能性非常小,我们理解美联储当前目标指向9月加息。我们认为美联储明确表明了对强势美元的担忧,并且上述利率预期下降反映了通胀前景仍然没有起色。我们预计9月会是最有可能的首次升息时点,随后在年内还有一次升息。

法国巴黎银行(BNP Paribas)

法国巴黎银行在FOMC决议发布前表示,若FOMC传递出鸽派信息,将不会对美元产生极度利空的影响,因美联储三季度收紧货币政策的路径仍然清晰,美元受到的伤害将有限。但该行建议做多美元/日元将比做空欧元/美元更为安全,因日元的头寸规模相对不高。

野村(Nomura)

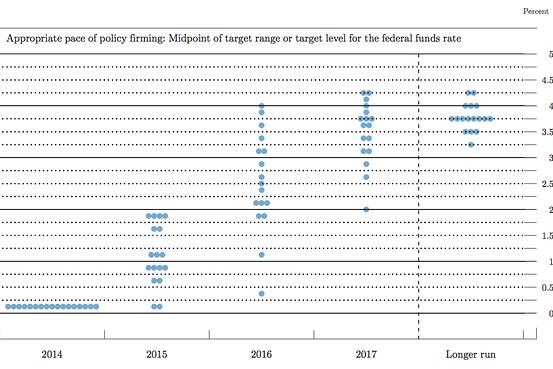

美联储关心美元的走势。自12月会议以来,展望中最主要的因素转变就是美元:自12月以来贸易加权的美元指数升值7%,是所有指标中变化最大的。我们还看到本次会议上美联储官员们对2015年和2016年的利率预期明显下降。2015年下降了50个基点左右,2016年下降了50~75个基点(尽管点阵图的核心部分下降不多)。

我们认为美元的强势已经到达了影响美联储政策的地步,如果7%的美元升值就让2015年的利率预期下降了50个基点,那么美元再升值5~7%的话足以让美联储今年一整年都不会加息。所以,美元的走势和美联储的对其的反应之间的联系可能为美元踩下刹车。

对于欧元来说,资本外流的持续可能难以阻挡,所以欧元的贸易加权汇率维持下行趋势,无论美元往哪个方向走。但是我们也将很难见到欧元/美元过去三个月那样的跌势。

我们认为欧元/美元接下来一周的趋势将尤为重要,我们倾向于跟随这一趋势再行考虑是否入场再次做空欧元/美元。

附:美联储货币政策委员对未来利率预期的点阵图(一个点代表一个委员的观点):

3月也就是本次会议后的点阵图:

2月时的点阵图: