自跌至2010年2月11日以来的低位后,黄金并未因市场“抄底”购金而出现反弹,而是连续第7周收跌,录得1999年以来持续时间最长的周度下跌行情,显示出市场对金价普遍持悲观态度。我们认为,在希腊风险缓解、中国需求疲软的背景下,美联储加息预期将持续主导黄金市场,金价依然缺乏反弹动力。

美联储9月加息预期不变

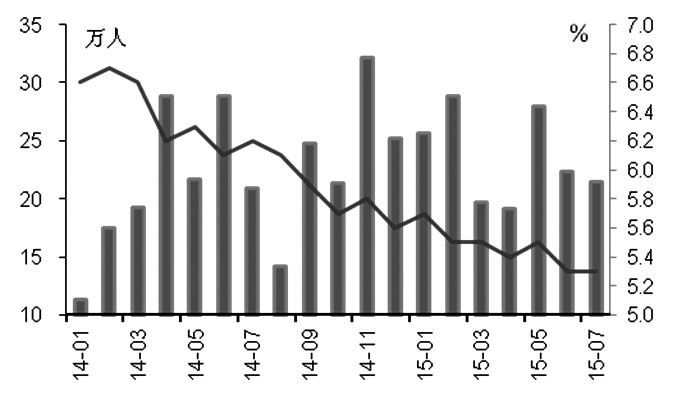

美国良好的经济数据继续向市场展现其持续扩张的经济前景,强化市场对美联储今年年内开启加息进程的预期。受建筑业、制造业及服务业复苏的拉动,美国就业市场持续稳步增长,7月非农就业人数增加21.5万人,为连续3个月维持在20万人之上,失业率维持在5.3%,每小时薪资水平重新恢复增长(月率0.2%),显示出就业市场正在接近充分就业,符合劳动力市场进一步改善的要求,强化了今年年内加息的预期。

7月FOMC声明肯定了经济的温和增长、劳动力市场的持续改善、及消费者支出和住房投资的增加,表明美联储仍然处于今年年内加息的正轨上。此外,一直处于中立立场的美联储投票官员洛克哈特近期表示,9月可能是合适的加息时点,且只有经济数据显示经济出现重大倒退,才有必要推迟加息时点。我们认为,强劲的基本面支撑美国开启货币政策正常化,美联储9月加息的概率较大,实际利率趋势性上行之路开启,黄金价格下行空间仍然较大。

希腊风险释放,避险需求减弱

尽管希腊需要在8月20日之前获取新一轮的救助资金才可以避免再次违约,但自希腊成功获得欧洲金融稳定机制的70亿欧元过桥贷款后,债务人与债权人基本就救助协议达成一致的方向,目前希腊援助谈判的进展乐观,预计达成目标的可能性较大。流动性危机缓解推动市场风险偏好上扬,黄金的避险需求减小。鉴于退欧的代价远高于妥协的成本,我们认为,未来希腊问题的解决仍以最终相互妥协的拖延战为主导,希腊退出欧元区的可能性较小。而在短期希腊风险可控的背景下,目前黄金市场主要以美联储加息预期为主导,短期希腊问题对黄金价格的推升作用有限。

中国消费对传统黄金旺季的支撑弱化

受秋季消费旺季前囤货需求的拉动,一般情况下,黄金价格在8月表现靓丽。自2000年以来,金价仅有两年在8月录得负收益率。然而,受股市重挫影响,我们认为,今年8月金价不具备获得正收益的条件。预计因股票下跌而受挫的国内投资者将会减少黄金消费,今年国内需求旺季对8—9月黄金价格的支撑作用将会明显弱化。此外,预计需求量也将同比萎缩50%。

投资者继续撤出黄金市场

受美联储加息预期升温及美元走强的拖累,长期投资者和短期投机者均出现持续撤离黄金市场的趋势。8月第一周,全球最大的黄金ETF——SPDR持仓量持续下跌,减少5.01吨至667.69吨,为2008年9月以来的最低位。同时,自5月起,CFTC黄金非商业空头仍处于趋势性上涨,而非商业多头则呈小幅下滑。我们认为,未来黄金市场依然偏空,投资需求或将持续减少。

综上所述,尽管临近金价传统旺季且金价处于阶段性低位,但中国需求与希腊问题不具备推动近期金价反弹的基础。而且美国经济走强、加息时点临近以及强势美元将持续推动金价趋势性下跌,金价下行风险依然较大。短期来看,预计金价将维持在1080—1100美元/盎司区间振荡,酝酿新一轮的下跌。

来源:期货日报