自3月19日以来,在国储收铜、稳增长政策加码的影响下,铜价出现振荡反弹行情。但是,美联储逐步退出QE并可能适时启动加息,中国稳增长政策力度较弱和铜库存缓慢增加将压制铜价上行。

美国经济复苏动能增强,年底将终止QE

最新数据显示,美国4月营建许可折年数为105.9万套,创出金融危机以来的新高;新屋开工为107.2万套,为金融危机以来的次高量;5月ISM制造业PMI指数为55.40,创出近5个月来新高。美国房地产市场复苏动能显著加强,制造业继续改善,就业消费良性循环。

在美国经济复苏动能增强的情况下,预计美联储将在2014年年底终止QE,并有望在通胀水平上升至2.5%后启动加息。预计最早加息时点是2015年年初,较晚时点是2015年年底。美联储削减QE计划进入下半场,全球宽松资金面将逐渐扭转,这将在较长时期内对铜价产生偏负面影响,或者说会限制铜价上行幅度。

中国房地产市场风险不容忽视

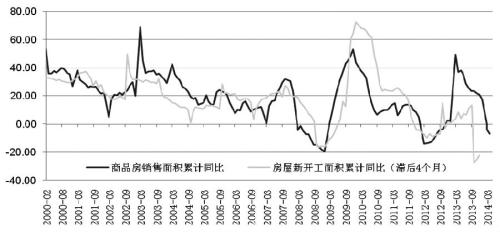

5月中国官方制造业PMI指数为50.8,连续4个月微弱回升,消费、出口和基建投资增速出现企稳反弹迹象,中国经济下行压力较一季度有所减缓。但是,房地产市场滑落的趋势没有扭转:4月,商品房现房销售面积累计同比增速为-2.5%,阶段性迈入负增长;期房销售面积累计同比增速为-8.1%,连续三个月负增长,且幅度越来越大;新开工面积累计同比增速为-22.1%,连续3个月负增长。

北京楼市是中国楼市的风向标,而数据显示,5月北京市二手房成交均价环比下跌5%,为2013年以来首次环比下跌。端午小长假期间,北京新建商品住宅成交254套,成交面积3.03万平方米,创下近7年来最低值。

房地产市场与金融体系、地方政府收入密切相连,近期的种种迹象显示中国房地产市场风险已经逐渐暴露,并有可能引发系统性风险。

铜库存将缓慢增加

今年1至4月,中国精炼铜产量为223.53万吨,进口精炼铜为134.25万吨,合计为357.78万吨,同比增长20.72%,而精炼铜需求增速在10%以下(房地产负增长,电力电缆需求低于4%,空调和汽车增长12%左右,但是空调和汽车的铜消费占比低于30%)。即使按照10%的增速测算,也有大约32万吨铜进入了库存环节。

由于国储收铜不可能一直持续,随着时间的推移,国内铜库存还将缓慢攀升,这将在中长期对铜价产生较大的抑制作用。不过短期内,铜库存依旧较低,对铜价还有一定支撑作用。

长期不乐观,短期不悲观

美联储终将完全退出QE,中国房地产市场风险逐渐暴露,中国稳增长政策力度较弱,铜库存将缓慢增加,这些因素决定了中长期铜价下行趋势难改。但是短期内,美联储没有大动作,中国依旧处于微刺激政策加码期,铜并没有出现显著的过剩,因此铜价难以出现显著的回落。预计6月沪铜主力合约价格运行区间为46000—50000元/吨,LME铜价格运行区间为6600—7050美元/吨。简而言之,长期不乐观,短期不悲观。策略上,可以逢高进行卖出套期保值,规避可能的房地产市场风险;投机者短线以振荡思路操作,中长线以逢高缓慢卖出为宜。

图为中国商品房销售面积与新开工面积累计同比增速

来源:期货日报