铜 重心继续下移

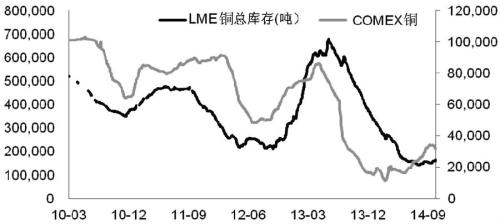

2014年,铜价走出大V走势,随后出现振荡行情。

全球宏观面喜忧参半。海通期货年报认为,美国结束了长期以来的衰退进入发展期,并成为全球经济增长较为重要的驱动力量。然而,欧洲经济已出现停滞现象,加上中国经济进入三期叠加时期,整体呈现结构性改变,这或为铜价带来下行压力。

冶炼方面,今年铜冶炼企业开工率较去年有所提高,但下游企业开工不足。8月铜冶炼企业开工率为91.15%,同比增加1.90%,环比增加3.93%。8月铜杆企业开工率为73%,同比减少4.41%,环比增加1.84%;7月铜板带箔企业开工率59.57%,同比减少23.21%,环比减少3.81%;9月电线电缆企业开工率80%,同比减少8.24%,环比减少2.11%;8月铜管企业开工率76.06%,同比减少0.40%,环比减少1.92%。冶炼企业开工率高企,但是下游需求不足,导致铜供给大于需求。

对于铜供需面的变化,海通期货年报认为,供给方面,一是去年10月的罢工事件给予铜价向上的动能,预期今年该因素将继续存在;另一方面,由于冶炼费用的提高以及铜矿产量的提高,预期今年铜价面临下行的压力。

中信期货年报认为,2015年铜精矿供应将继续相对宽松的态势已成定局。在需求增速放缓的背景下,铜价重心将继续下移,最低点可能在41000元/吨,LME铜在5800美元/吨。

海通期货年报预测,2015年下半年铜价将整体下行,LME铜在6200—7200美元/吨区间内振荡,沪铜在41000—51000元/吨区间内振荡。

铝 将迎来春天

自2008年以来,铝价一直处于下行趋势。在持续几年的严冬中,全球原铝市场的供需结构悄然改变。美尔雅(行情,问诊)期货年报认为,2014年全球原铝首次出现供应缺口,2015年将迎来春天。

去年一季度原铝强大的过剩压力打压LME铝价至1700美元/吨,国内市场原铝现货价格跌至12500元/吨低点。这迫使中国冶炼厂商大幅减产200万吨,西方铝厂也陆续减产。国内市场减产使得过剩压力明显减轻,下半年随着美国经济复苏动能的增强,LME3月铝自低点反弹幅度超过20%。

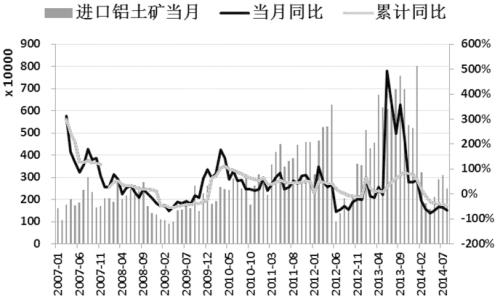

供应方面,美尔雅期货年报认为,铝土矿供应预期紧张,但问题并不突出。“受印尼限制铝土矿出口以及非洲埃博拉病毒事件的影响,全球和中国铝土矿和氧化铝供应略显紧张。因市场炒作,2015年中国铝土矿和氧化铝等原料估计会上涨5%至10%。”

美尔雅期货年报认为,对于中国市场,从动态的角度来看,即使不考虑氧化铝进口的增长,铝土矿供应在2016年初估计都不会太紧张。原因在于中国在2013年储备了近3000万吨铝土矿,而近几年中国对铝土矿的进口需求在3500万—4000万吨的规模。

因此,即便出现了印尼和非洲埃博拉病毒事件,2014年中国仍会很轻松地从国际市场获得3500万吨铝土矿,加上巴西、马来西亚、印度等地的铝土矿供应较为充足,俄罗斯的原料供应也会增加,美尔雅期货年报预计,2015年中国仍将进口4000万吨左右的铝土矿。

需求方面,考虑到中国经济增速下降的影响,美尔雅期货年报预计,2015年全球原铝需求增速为5.0%,增速低于2014年。“由于中国进行改革和经济结构调整,房地产市场正在收缩,经济增速将减缓,预计2015年中国原铝需求增速将由2014年的9%下滑至7.7%。中国以外的地区原铝需求预计增长2.8%。”

美尔雅期货年报认为,2014年房地产市场见顶迹象明显。销售面积和价格的下降,表明过去十多年房地产扩张周期的结束,预计2015年地产投资增速将减缓至10%以下。

房价和销售面积同时下降是一个非常明显的信号。数据显示,2014年1—10月,商品房销售面积同比下降8%。国家统计局发布的10月70个大中城市住宅销售价格变动情况显示,价格下降的城市有69个,持平的城市有1个。价格指数同比下跌2.6%,平均房价同比跌幅扩大。

商品房销售面积和房地产投资的下滑趋势表明房地产的收缩趋势正在开始。这将导致2015年商品房销售面积和新屋开工面积继续萎缩,房地产投资增速将减缓到10%以下。

美尔雅期货年报预计,2015年沪铝主力合约将在13000—15000元/吨区间运行,年均价在13800元/吨。2015年LME三月铝期货价格主要在1850—2350美元/吨区间运行。LME3月铝年均价估计在2100美元/吨。

铅 或先抑后扬

2014年年初,因好于预期的美国就业数据刺激美元上涨,伦铅在前高处遇阻回落。由于国内一季度经济增速有所趋弱,而且国内首例公司债券违约,引发市场对中国经济成长放缓将影响基金属需求的担忧,伦铅持续下跌,最低下探至2013美元/吨。4月初,美国经济数据保持强劲,国内稳增长措施逐步出台,伦铅持续走强。6月,伦铅整体振荡上行,因强劲的美国经济数据以及对中国制造业部门继续扩张的预期。进入7月后,受国内利好的经济数据刺激,伦铅出现跳涨,最高触及2307美元/吨。

8月,美国数据整体向好,令市场对需求不断改善的预期有所增强,中国7月新增贷款下滑至近五年来的最低水准,铅价呈现宽幅振荡的格局。进入9月以后,伦铅自高位回落。一方面美元指数走高打压铅价,另一方面中国经济据数据下滑,国内宏观氛围偏空,亦不利于铅价。10至11月,因市场担忧全球经济成长的前景,铅价继续回落,并于11月5日创出年内新低1957.5美元/吨。11月22日, 中国央行逾两年来意外降息,隔夜铅价随之上涨,但铅价上涨属于反射性动作,后市价格或再度下跌,预计年内料延续弱势振荡。

供应方面,2014年全球铅矿产量为556万吨,同比增长3.2%。由于2015年新矿开建和现存矿山扩张,扣除矿山品味下滑所造成的产量损失,美尔雅期货年报预计,2015年全球铅精矿产量将增长5.6%至587万吨。而受冶炼厂关停的影响,预计精炼铅产量同比增长2.2%。

在广发期货年报看来,近两三年全球铅供应略有短缺,主要是由于美国地区的铅供应相对紧缺,而欧洲相对平稳,中国依然呈现过剩态势,不过今年过剩的幅度有所收窄。美国精铅供应不足,究其原因是其精铅产出受限。

国内方面,去年精铅产出受限更为凸显。数据显示,前11个月国内精铅产量累计为390.43万吨,累计同比下滑6.7%。这主要是受到两方面因素的影响。其一,国内原生铅企业受到铅矿供应紧张的明显影响。由于去年贵金属价格持续下滑,导致铅矿山的主要收益明显下降,严重地打击了铅矿山的生产和出货意愿。其二,去年国内环保政策进一步加严,明显抑制了再生铅企业以及中小型矿山的生产。对于2015年,广发期货年报认为,国内精铅产出水平很可能继续呈现缓慢收缩态势。

需求方面,美尔雅期货年报认为,尽管中国汽车产量将在2015年进一步增加,移动基站建设扩张带动后备电源铅酸蓄电池需求增加,但由于占铅酸电池比重较大的电动自行车产出增长放缓。欧洲及美国增长缓慢,印度、日本及东南亚地区消费增长有限。因此,美尔雅期货年报认为,预计2015年铅需求将增长2.0%至1156万吨。

美尔雅期货年报预计,2015年铅供应将出现好转,但是需求依然难以实现增长,铅价运行区间或下移,全年将呈现先抑后扬的格局。“预计2015年LME3月铅均价为2000美元/吨,低于2014年的2125美元/吨。

中信期货年报认为,2015年铅价仍将呈现外强内弱的格局。“在成本支撑及内外供应受限的背景下,估计2015年内外铅价将分别于12500—13000元/吨、1850—1900美元/吨存在较强的底部支撑,而其上方空间主要看消费能否好转,以及宏观形势是否平稳。估计2015年伦铅振荡区间为1850—2500美元/吨,对应地,沪铅波动区间在12500—15500元/吨。”

锌 宏观面继续主导

2014年锌价表现抢眼。经过2013年年底的重心上移后,2014年锌价振荡重心继续上移,底部不断抬高,并于6、7月期间强势上扬,至7月底,伦锌和沪锌分别攀高至2416美元/吨和17455元/吨的高点,创下近三年的新高,之后锌价持续高位运行,伦锌和沪锌分别于2166—2416美元/吨、15870—17455元/吨的较高区间内整理前行。中信期货年报认为,宏观形势将继续主导锌价高位运行。

供应方面,中信期货年报认为,远期国外锌矿供应趋紧预期不会改变。“尽管世纪矿关闭时间将从明年年中推迟到三季度末,不过,未来一年其闭矿的确定性仍较大。加上国外其它矿山也在未来一两年中陆续关闭,因此远期国外锌矿供应趋紧的预期尚未改变。”

对于国内的锌矿供应格局,中信期货年报认为,有望延续较为宽松的态势。主要是因为近几年国内锌矿山延续了前些年的高投放态势。

根据安泰科统计,近几年国内新建和扩建的铅锌矿山项目在50座以上,中信期货年报估计这些矿山在2013—2017年可能累计增加锌精矿产能122.2万吨。基于未来两三年仍处于国内锌矿山的释放高峰期,因此2015年国内锌矿供应延续宽松格局的可能性较大。

消费方面,虽然今年房地产业增长放缓,但是其他主要消费领域如基建、汽车、船舶和电网等行业对镀锌消费的增长弥补了房地产业的减缓。而由于房屋的卫浴、饰品,以及玩具、家电等终端行业表现均较为平淡,今年压铸锌业表现不佳。氧化锌方面,大约七成氧化锌用于房地产和汽车行业中,今年整体表现也较为一般。

由于2015年国内锌终端行业表现仍将继续分化,中信期货年报认为,国内锌初端消费和区域间消费均将延续差异性。

中信期货年报预计,2015年锌价表现有望继续强于其它基本金属,延续高位运行的态势,且可能突破2014年的高点并再创新高。估计2015年伦锌运行区间以2150—2600美元/吨为主,对应地,沪锌主要波动范围在15500—19000元/吨。

镍 走势相对乐观

2014年镍价经历了过山车行情。受印尼政府镍矿出口禁令的影响,3月到5月镍价大幅上涨,二季度镍价连续上扬。不过,在对印尼政策进一步解读后,镍价开始缓慢回归,跌回起涨点附近。

供应方面,世界镍储量主要分布在澳大利亚、俄罗斯、古巴、加拿大、巴西、新喀里多尼亚、南非、印度尼西亚和中国,约占世界镍总储量的90.6%。2009—2013年,全球镍矿山产量年均增速达到17.6%。2013年印尼镍矿占全球比例达39%,菲律宾占27.7%,两区域占全球镍矿产量比例高达66.7%。

美尔雅期货年报预计,2014年镍矿当期供应短缺或达到12万金属吨量。“2015年受部分新项目可能达产形成新供应,短缺量收缩至9.5万吨,这也是目前支持镍矿上涨的最大理由,并且会持续至2015年上半年。”

国内市场方面,安泰科统计数据显示,镍生铁企业主产区主要在江苏、山东、广东、福建、内蒙、辽宁等地,产量占全国总产量的76%—78%,基本产区今年与去年同期相差不大。主产区产量环比减少6.4%,其中山东地区减产幅度环比降低18%。因新项目投产等支撑,广东地区产量季度环比增长14.8%;福建地区因检修和新上设备等因素,高镍铁产量明显下降,但是低镍铁贡献金属量增幅较为明显。美尔雅期货年报预计,我国2015年原生镍产量同比下降10.3%至61万吨。

需求方面,由于中国镍主要集中于不锈钢行业消费,中国2014年不锈钢产量占全球比例的53%左右,受需求和廉价镍铁原料推动,产量一直处于两位数增长。

据中国特钢企业协会不锈钢分会近日发布的数据,前三季度不锈钢粗钢产量为602.21万吨,同比增幅达17.44%;不锈钢表观消费量喂1178.51万吨,同比增长10.71%。按照2014年不锈钢产量2150万吨计算,不锈钢中原生镍消费量75万吨,同比增加5%。

此外,电池领域和合金领域镍消费量也明显增长,预计2014年中国镍消费量将达到90万吨,同比增加8.4%。美尔雅期货认为,我国2015年镍消费将同比增长5.56%至95万吨。

美尔雅期货年报预计,2015年镍价相对乐观,2015年LME镍均价将在19000美元/吨。

来源:期货日报