在利润可观的情况下, 国内冶炼厂减产的可能性较小

最近两周,伦铜围绕4580美元/吨窄幅振荡。沪铜反弹遇到阻击,但空头打压力量明显减弱,价格波幅逐渐缩窄。短期,市场多空消息交织,投资者表现谨慎。从中长期来看,铜供应过剩格局未变,铜价将维持弱势。投资者应以轻仓区间操作为主,等待价格突破。

美联储加息靴子落地前投资者保持谨慎

美国11月非农就业人口增长21.1万人,好于预期的增长20万人,同时,11月失业率为5.0%,符合前值和预期,这意味着美联储12月加息概率接近100%,市场普遍预测加息幅度在0.25%—0.5%之间。

从1980年以来美国历次加息情况来看,美国进入加息周期后,全球经济开始逐渐恢复,铜价表现为振荡向上。而当前,除美国外的国家经济复苏动力不足,中国、印度等新兴经济体和美国经济周期背离,美国加息有可能导致这些新兴国家资本外流加剧,进而影响其经济复苏进度。

在非农就业数据公布后,美元和伦铜表现相对平稳,投资者多以谨慎为主。

铜精矿供应过剩,冶炼厂减产难度大

中国铜企和国外矿企的铜精矿2016年长单谈判进展缓慢,双方分歧较大,但TC/TC最终敲定在100美元/吨和10.0美分/磅附近的可能性较大,反映未来一年内铜精矿仍然供应过剩。BHP、Codelco等矿企表示未来将下调铜矿生产成本,其中,BHP称将提升产量。从数据来看,秘鲁10月份铜产量达到15.89万吨,同比增长32%。随着2016年拉斯巴恩斯等大型铜矿投产,预计该国铜矿产量在未来两年将超过中国,成为全球第二大铜矿生产国。

冶炼厂方面,国内骨干企业于12月1日联合倡议,“2016年减产35万吨”,但我们认为在进口铜精矿利润可观的情况下,冶炼厂减产的可能性较低。

此外,随着50万吨冶炼产能正常投产,预计2016年中国精炼铜产量同比增幅将为4.70%。

下游消费疲软

电线电缆行业表现是当前市场关注的热点。国家统计局数据显示,6—10月份电力电缆月产量连续负增长,预计11月份线缆企业平均开工率同比仍会下滑。部分大型企业开工率虽高,但由于消费淡季和国网订单需要垫资等,企业资金压力较重,国网投标比重预期下降。中小型企业订单不断流失,面临被大面积淘汰的风险。房地产方面,1—10月份全国房地产开发总投资7.88万亿元,同比增长2%,增幅连续缩窄;前10个月新屋开工面积累计为12.7亿平方米,同比下滑13.9%;施工面积累计为70.7亿平方米,增幅放缓至2.3%。房地产市场走弱将持续拖累电缆需求,预计未来三个月电缆用量会连续下滑。

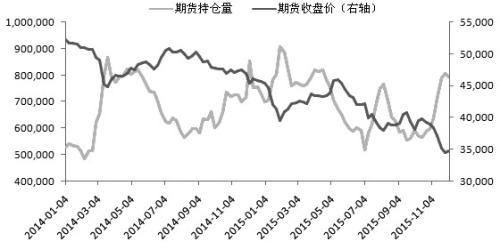

从技术上看,铜价反弹后回落,整体围绕34900元/吨窄幅振荡。总成交量从195.2万手下降至79.2万手,但持仓量从75.2万手增加至80.8万手。我们认为后期待价格突破后将出现较大级别行情。

综上所述,我们认为铜供应过剩的格局短期内难以改变,铜价在中长期将继续维持弱势。当前多空双方在美联储加息靴子落地前保持谨慎,但持仓量增加预示后期出现大行情的可能性较大。投资者应该做好资金管理,待价格向下突破时入场做空。若价格选择向上突破,则需等待价格疲软时入场做空。短期价格未明朗之前,投资者可轻仓高抛低吸。

来源:期货日报