目前连塑市场多头力量蓄势待发,中线看,在宏观环境转好背景下,即将来临的农膜旺季以及下游企业补库需求将会支撑连塑期价上行。

节后连塑主力1309合约大幅下跌,跌破前期重要关口及止损位11000。笔者认为,后市即将来临的农膜旺季以及下游企业补库需求将会支撑连塑期价上行,1309合约与1305合约之间的价差将向正向市场回归。

油价良性回调

节后第一周原油结束了自1月份开始的单边上涨行情,连续遭受重创,2月26日4月份NYMEX原油期货价格收于每桶92.63美元,创下即月合约自去年12月底以来的最低收盘价。除了冬季传统消费旺季临近尾声,美国原油产量继续攀升,高库存压力等基本面因素外,美联储QE3承诺的不确定性、欧洲经济数据持续疲软以及中国调控楼市的举措均使原油空方力量持续发酵。

前期油价上涨主要是受到提前发布的前瞻性调查数据导致的市场乐观情绪的推动,并没有得到“硬数据”和实体市场需求的支撑。近期市场的抛售令原油价格回归到与基本面相符的水平,石油波动性接近历史低点意味着目前仍处于买入良机。高盛发布报告称,2013年一季度全球原油供给仍将趋紧。截止到2月19日的持仓报告显示,尽管多头较前期大幅减仓,但投机基金多头总持仓仍远远高于空头。而伯南克2月26日再次强调延续超宽松货币政策以改善就业,淡化了市场的担忧,同时中东局势紧张也对一季度油价产生一定支撑。

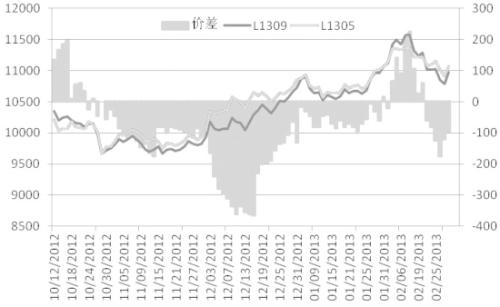

重回反向市场结构

节前连塑市场移仓换月的资金表现较为诡异,最后一周1309合约周涨幅510点,1309合约与1305合约价差升至225点,较前一周上涨200点,基差下行至-340点。节后市场对节前的大幅上涨有一定程度的修复,同时价差结构逆转。从主力持仓结构看,昨日主力持仓多头占优势,1305合约多头净持仓9085手,1309合约多头净持仓5271手,显示市场整体预期偏好,1309合约与1305合约价差已经由26日的-175修复至-95。在市场大幅调整的过程中,连塑市场重回反向市场结构。

笔者认为,经济回暖是大概率事件,同时基差节后最大达到290点,基差过大对期价也会有所支撑,市场在经济逐步好转的刺激下积极做多,价差结构将会有所修复。

新装置投产压力不大

市场担忧新增产能的释放会给市场造成较大的供应压力。但近期有消息称,原定在2月底重启的大庆石化55万装置将会推迟,市场预计最早3月底能重新投产。武汉乙烯30万吨装置也要在6月份才能试车。整体来看,一季度新增装置投产情况对市场造成的供应压力不会太大。

节后需求旺季支撑市场

春节期间社会库存有一定积累,市场存在消化库存的压力。元宵节后绝大多数下游工厂返回市场,但整体复工情况有待观望。需求方面,地膜需求量每年增幅约为3%,前期地膜储备期中,整体储备量较往年削减30%—50%,这将导致节后地膜生产进一步集中化。同时经销商订单集中入市时间也较往年推迟,而随着年后地膜开工旺季临近,厂家库存低位或推动需求好转。到目前为止,下游行业变化不大,这主要是由于当前仍处于需求淡季,进入3月份后行业的产品价格、订单、产量等变动非常关键。目前商家利润薄弱,部分产品价格已经出现倒挂,低位出货意愿不强,市场对于3月份行情仍有期待。

综上所述,目前连塑市场多头力量蓄势待发,中线看,在宏观环境转好背景下,上游原料单体维持高位,基本面供应压力不大,市场有望上行,贴水市场格局将会扭转。操作上,建议投资者逢低沿11000一线逐步建仓。

转自期货日报