近期原油市场受到多重利空因素侵袭,伴随着油价的下行,基金在原油期货上的多头持仓将逐步减少,净多头持仓也将从历史最高水平回落。

近几个交易日,油价打破高位盘整格局,出现加速下行走势。美联储暗示将调整QE规模成为油价回调的导火索,加之冬季传统消费旺季临近尾声,炼厂进入检修季,美国原油产量继续攀升,高库存压力犹存。整体来看,油价加速下行后短期可能在93美元/桶调整,而后期有望继续下行并下探前期低点。

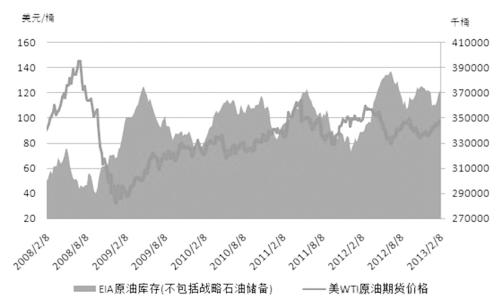

美国炼厂进入检修季,原油库存仍居高

随着冬季传统需求旺季临近尾声,炼油厂也进入季节性检修高峰期。据了解,从今年年初开始,美国炼厂开工率已经出现下降趋势。截至2月8日当周,美国炼厂开工率降至83.8%,较去年年底90%的开工率水平有明显下降。

与此同时,美国成品油库存尤其是取暖油库存较前期也出现下滑,但原油库存仍居于历史高位,这与炼厂检修及美国原油产量连续攀升有直接的关系。相关数据显示,截止到2月15日当周,美国原油库存量达到3.76亿桶,比前一周增长414万桶,为近20年以来的高位。而美国原油产量在今年年初便突破日均700万桶,截止2月15日当周,美国原油产量达到日均710万桶,同样为20年来最高水平。美国原油产量爆发式增长的势头难以遏制,加之需求状况的不景气,使得美国原油高库存压力长期存在。

美国Seaway输油管道再次增量运行

去年5月份,美国Seaway输油管道完成翻转将库欣地区原油输送至美国海湾炼厂,日输油能力为15万桶。而今年年初,Seaway管道扩容完成,日输油能力达到40万桶,这在短时间内提振WTI原油油价,又使WTI原油和Brent原油价差缩窄至14.5美元。而一周后由于美国海湾炼厂开始检修,该管道输油量锐减,两地原油价差再次被拉大。

然而,最新消息显示,Seaway管道将在2—5月份间再次提升运力,日输油能力将达到29.5万桶,这将使美国原油期货交割地库欣地区原油高库存状况得以缓解。今年年初,库欣地区原油库存便突破5000万桶,达到历史最高水平,目前该地区库存仍然居于5000万桶以上。然而Seaway管道增量运行将在后期限制WTI油价的跌幅,并有助于WTI原油和Brent原油价差的进一步缩窄。

基金净持仓将从高位回落

去年年底以来,伴随着原油消费旺季对油价的推涨,基金也开始不断加码原油期货。据了解,截止到2月12日当周,基金在纽约原油期货上的总持仓达到165万手,为连续6周增长,接近历史最高水平。同时基金多头持仓连续增长,而空头连续减仓,这导致基金净多头持仓接近27.3万手,在过去9周内有8周出现增长,净多头持仓同样逼近历史最高点。

但受美联储将调整量化宽松规模预期的影响,基金已开始大举抛售原油期货。加之近期原油市场受到多重利空因素侵袭,伴随着油价的下行,基金在原油期货上的多头持仓将逐步减少,净多头持仓也将从历史最高水平回落。

转自期货日报网