春节临近,前期停产的多数甲醇企业暂无重启计划,甲醇供应量不会有太大的变化,但下游需求极其低迷,且港口库存居高不下,甲醇供需面相对偏弱。预计甲醇后市振荡走低概率较大。

自去年12月下旬开始,甲醇期货主力1305合约迎来一波大涨行情,涨幅超过10%。春节临近,前期停产的多数甲醇企业暂无重启计划,甲醇供应量不会有太大的变化,但下游需求极其低迷,且港口库存居高不下,甲醇供需面相对偏弱。预计甲醇后市振荡走低概率较大。

供给压力较小

去年12月,国内天然气制甲醇企业受原料限制开工明显下降,甲醇市场供给压力减轻,wind统计12月甲醇产量约为210.28万吨,较上月减少10.8%。今年1月份以来,甲醇行业开工率延续下滑态势,上周开工率降至57%左右,较去年12月底降低9个百分点,处于5个月以来的低位。由于春节临近,前期停产的多数中小型生产企业都没有重启计划,如甘肃蓝星、新疆吐哈等企业要到2月份才恢复生产,短期内甲醇行业开工率仍将处于低位,市场供应压力不大,限制现货价格下行空间。

节前备货接近尾声

春节因素导致下游需求低迷。甲醛方面,受近期原料甲醇价格上涨影响,上周山东、河北两地的甲醛企业将出货价上调了20—50元/吨,由于下游板材、粘合剂、甲缩醛行业需求低迷,迫于成本压力,小型甲醛生产企业装置多已陆续关停,仅少数大中型装置维持低负荷运行,行业总开工率处于30%左右的低位。醋酸方面,醋酸价格自去年10月份以来持续下滑,目前华北市场均价在2725元/吨,华东市场均价在2820元/吨,华南市场均价在2895元/吨,降幅都超过10%,而近期原料价格上涨也使得醋酸企业经营举步维艰,由于下游主要终端纺织行业停产比例日益增加,醋酸需求日渐萎缩,厂家已开始控制醋酸产量。二甲醚方面,节前质监部门加强对二甲醚掺混液化气的监察力度,下游企业备货积极性不足,炼厂出货不理想,库存压力较大。总体来看,春节前下游企业开工降低,甲醇需求处于低迷态势,制约了甲醇期货的上涨空间。

港口库存居高不下

从海关数据来看,去年12月份我国进口甲醇约53.58万吨,较上月增加14.4%,处于近两年的高位。进口量的大幅增加使得国内港口库存居高不下。截至2013年1月25日,华东港口库存为41.8万吨,较前一周持平,较去年同期增加23.7%;华南港口库存为10.8万吨,较前一周增加6%,较去年同期增加16.1%。随着春节临近,下游工厂开工不足和贸易商备货接近尾声,港口库存难以出现明显下滑。在高库存的制约下,港口地区现货价格下行压力较大。据金银岛数据,上周由于西北地区甲醇企业库存相对不高,流出的货源对内地市场冲击不大,华北、华中、山东等地企业出厂价格普遍上调了50—120元/吨,而华东、华南地区却有20元/吨左右的跌幅。

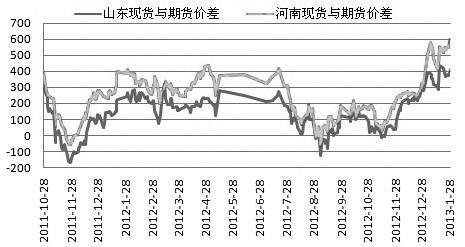

关注期现套利机会

甲醇期货经过1月4日和18日的大涨后,期现价差处于高位。目前甲醇期货1305合约价格在2950元/吨附近,山东南部现货价格在2460—2480元/吨,期现价差约为480元/吨;河南北部现货价格在2420—2450元/吨,期现价差约为520元/吨,均远高于240元/吨的厂库升贴水标准,法人客户注册仓单有一定的利润,可在适当时机进行卖出套期保值。

综上所述,随着春节长假的即将来临,虽然短期甲醇供应压力不大,但需求低迷和高库存都将在很大程度上压制期货走势,预计甲醇期货后市下行压力较大。

转自:期货日报网