![]()

![]()

目前来看,经济及房地产投资下行叠加传统需求淡季,年前焦炭下游需求持续萎缩已经基本确定,但受资金流需求和自身生产特性限制,行业减产相对缓慢。

不过,上游和中间环节低库存对供需有稍许支撑,预计焦炭跌势放缓,一旦终端需求有所起色或许会带动焦炭价格可观波动,但目前尚不在预期之中。从投资角度来看,焦炭维持做空思路,尤其是近月合约受仓单成本下移冲击,市场存在较大的下跌风险。

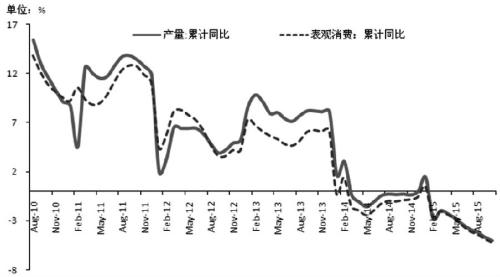

周期性行业景气度不断下滑

在经济“新常态”的背景下,经济增速将持续放缓。数据显示,今年11月中国制造业采购经理指数(PMI)为49.6%,较上月回落0.2个百分点;财新11月中国制造业PMI初值为48.6%,连续9个月下降并位于枯荣线下方。近几个月的数据还显示传统重工业行业投资力度持续减弱,工业增加值、工业品出厂价格指数、固定资产投资完成额等走势均呈现长周期回落态势,叠加供给侧改革的背景,中期很难看到传统工业走强的内外部基础。由此可知,供需矛盾持续恶化,大宗商品价格全方位下跌,强周期性的焦炭市场更看不到止跌的迹象。

钢价下跌态势正向上游传导

需求低迷导致钢价下跌,而上游焦炭市场竞争格局更加充分,由此带动中游冶炼环节在产业链中的地位相对提升,钢厂不断利用该优势向上游转嫁成本,改善自身盈利空间。根据我们测算,尽管11月钢材市场处于阴跌态势中,但行业吨钢毛利润却呈现改观迹象,行业盈利面也有所扩大。

众所周知,焦化行业属于重资产行业,固定资产投资比重大。尽管目前焦炭价格持续下跌,但只要价格仍高于企业平均变动成本,企业就有持续生产的内在需求,这也是全面亏损的焦化行业无法大面积停产的根本原因。因此,受制于焦化供给弹性不足以及市场大环境不佳,钢厂这种挤压上游市场来扩大自身利润份额的做法仍会持续下去。我们认为,只要钢价跌势不止,焦炭价格也不会见底,并且在走势上还会滞后于钢铁市场。

成本中枢下移反噬焦炭企稳

从钢铁产业链整体格局看,上游炼焦煤市场经营形势相对稍好,其成本压缩空间更大。随着澳大利亚炼焦煤价格持续下跌,叠加物流环节成本持续下降,国内炼焦煤市场中长期内均有下跌空间。我们认为,大型煤炭企业率先大幅降价,反映市场环境对未来预期仍在恶化,并可能会在行业内形成连锁反应,主产区包括主销区12月炼焦煤价格或继续全面性松动,实现更低价格水平上的市场均衡。

综上所述,对产量调节弹性不足、下游需求主体极为单一的焦炭市场而言,需求实质性好转才是价格企稳回升的核心驱动力,但是宏观经济、上下游市场均没有出现支撑价格走稳的驱动力,所以焦炭低价格、低库存格局仍将持续。目前来看,在经历最近几日的反弹后,焦炭期现价差明显改观,后市随着仓单成本的持续下降,焦炭期价再度向下突破的可能性很大。

来源:期货日报