后期影响焦炭期价最重要的因素在于钢厂的产量,而焦炭自身产能过剩是制约焦价大幅上行的关键。

在经过快速下跌后,焦炭期货9月初见底并走出反弹行情。当前无论是上游炼焦煤市场,还是下游主要消费方钢材市场,均呈现出良好的迹象,但焦炭期货盘面已经提前有所表现。后期影响焦炭期价最重要的因素在于钢厂的产量,而焦炭自身产能过剩是制约焦价大幅上行的关键。短期看,焦炭1305合约出现了企稳反弹行情,下方60日均线支撑明显,预计上方1600点处将受到较强的压制。

后期焦炭供应有望增加

目前山西等地地方煤矿基本已经关停,造成了炼焦煤资源的紧缺,现货市场整体涨势一片,龙煤集团本月累计涨幅已经达到100元/吨,现主焦煤出厂含税报1340元/吨。下游焦企由于焦煤库存量偏低,市场采购积极助推了焦煤价格上行,同时也促使焦炭现货市场价格跟涨。

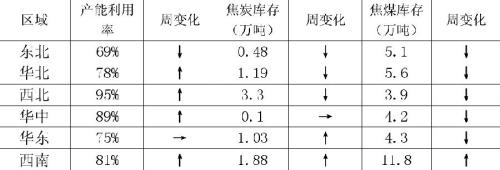

独立焦化企业产能利用率、焦炭和焦煤平均库存区域分布情况

据我的钢铁网统计,当前国内主要地区独立焦化企业的产能利用率普遍呈现出上行态势,而焦煤库存量则以下行为主,西北地区更是因为焦煤资源的紧缺而将产能利用率提高至95%。焦炭主产区华北地区虽然当前产能利用率仅为78%,但积极复产的迹象同样清晰可见。伴随产能利用率的提升,焦炭库存却出现了普遍的下行走势,充分说明了当前焦炭价格上涨主要受钢厂补充库存以及焦煤资源紧缺的影响。因此,后期焦炭价格能否持续上行与钢厂的终端市场需求有着密切的联系。由于近期焦煤资源紧缺,致使焦化企业难以大幅提高产能利用率,短期内焦炭价格仍会有一定的上涨空间。但后期煤矿产能恢复或将加剧焦炭企业的复产,进一步导致供需矛盾的恶化。

钢厂减产将抑制焦价上行

中钢协10月份预估全国日均粗钢产量195.84万吨,高于9月份实际粗钢日均产量2.69万吨,符合市场预期,但中钢协三个旬度的数据变化却明显出人意料。中钢协10月上中旬度连续出现4%的环比增幅可以看做是对9月份估算数据偏低的修正,同时也给予市场一个信号——钢厂出现了明显的复产动作。但是10月下旬快速降至192万吨附近确实超出了预期,同时也为后期焦炭的需求打上了问号。

去年粗钢产量自6月份以后便呈现出逐步减少的走势,10月和11月更是连降两级,从189万吨连续降至176万吨和166万吨,使得焦炭需求大幅减少。供需矛盾的恶化导致焦价在当时创出了年内的最低水平。

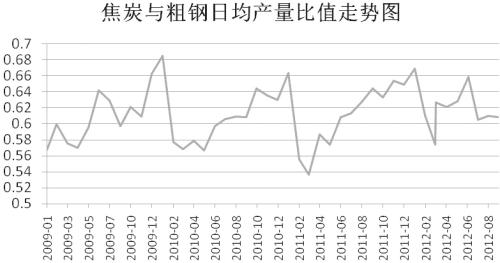

由于焦炭的消费主要是用于钢材的冶炼,且焦炭与粗钢的产量通常维持在0.53—0.69的区间范围内,按照往年情况,时值年末,比值创出年内最高的概率很大,但今年较为特殊。通过计算2009年至今的产量比值数据,我们发现9月份焦炭与粗钢产量的比值正好位于数据的均值0.61处,后期向上或向下均有很大的空间。从目前的情况来看,我们更倾向于出现小幅上行的走势,即焦炭供给增速较需求增速偏高。

近期来看,钢厂盈利尚可,短期内钢厂减产动力难以明显释放,对于焦炭的需求也将处于正常的状态,但后期钢厂减产势在必行。预计钢厂减产效果会在本月下旬有所显现,对于焦炭的需求也将会减少,从而抑制焦价的上行。

转自期货日报