7月以来,国内PTA主力1409合约经历大起大落走势。7月1日,外盘PX大跌超过50美元/吨,次日国内PTA主力1409合约一度封于跌停板,随后又自低位连续上涨,并冲高至7300元/吨。在本周的两个交易日里,1409合约再度向下调整,周二盘中一度跌穿7000元/吨。不过,笔者认为,在PTA供应偏紧、库存降至低位以及基差较大的情况下,后期仍存在逢低做多机会。

PTA整体供应偏紧

自今年5月以来,国内主要PTA生产企业采取了限产保价举措,这其实是一种无奈之举。产业联盟严控70%开工率的底线一直到现在,企业的亏损趋势得到有效的遏制。受虹港石化、宁波台化等装置临时停车影响,上周五国内PTA行业整体开工率一度下跌至55%的历史较低位。虽然上周末这两套装置恢复开工,但PTA行业开工率依旧处于65%的偏下水平,但近期聚酯的平均开工率稳定在73%左右。结合来看,目前国内PTA供应依旧处于偏紧局面。

短期内,PTA供应偏紧格局仍将对现货产生支撑,后期需要进一步关注PTA装置的开车情况。

PTA库存有效消化

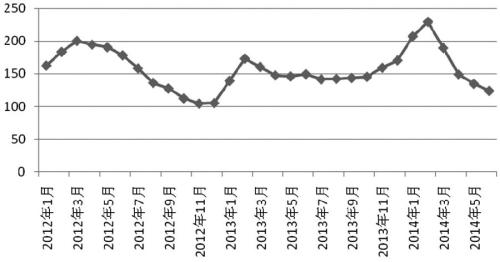

自今年2月达到近230万吨的历史高位之后,国内PTA的社会库存不断下降,截至6月底已经降至约124万吨,创出近一年半以来的新低。正是由于社会库存有效消化,PTA生产企业才能通过控制开工率来挺现货价格。

除此之外,郑商所PTA仓单也自历史高位大幅下降。3月20日,注册仓单量达到了78549张,但至7月8日,仓单量已经降至2381张。从社会库存和交易所仓单量来看,目前PTA库存已经得到有效消化。

过大基差对期价产生支撑

在此前PTA价格的上涨过程中,现货涨幅明显高于期货,进而导致基差不断扩大。近期基差基本维持在300元/吨,这对期货价格产生比较大的支撑。更为重要的是,往年进入7月之后,9月合约主力均不同程度地向1月合约移仓,但目前1409依然是主力合约,且持仓量明显大于1501合约,在现货偏强和基差过大的情况下,随着时间的推移,空头将处于较为不利的地位。因此,在基差的保护下,PTA期价或将易涨难跌。

综合来看,PTA主力1409合约在经历高位大幅回落后或将重回升势,不排除向前期高点,乃至7500元/吨关口发起冲击。操作上,建议投资者采取逢低买入的策略,入场区间为7000—7100元/吨,目标价位为7500元/吨;一旦有效跌穿6900元/吨,则止损离场。

来源:期货日报