作为全球唯一的玻璃期货品种,郑州商品交易所的玻璃期货显得有些孤独,尤其是在套利方面的机会更是千载难逢。跨市套利当然无从谈起,即便是最为常见的期现套利,也因南北方玻璃现货市场地域价差过大且升贴水复杂而不便操作。不过“东方不亮西方亮”,玻璃期货在跨品种套利方面却有着得天独厚的优势。

玻璃与潜在套利对象的相关性分析 与玻璃价格相关性高的品种有两类:一类是与玻璃为上下游关系的品种,如燃料油与玻璃之间的跨品种套利,可惜的是目前上海期货交易所的燃料油期货名存实亡,几乎无交易;另一类则是与玻璃有同种用途关系的品种。玻璃作为重要的建筑材料,其与同为建材的螺纹钢之间的套利是否可行?此外,作为螺纹钢的上游原料焦炭,与玻璃的相关性有多大?螺纹钢和焦炭分别与玻璃套利,孰优孰劣?

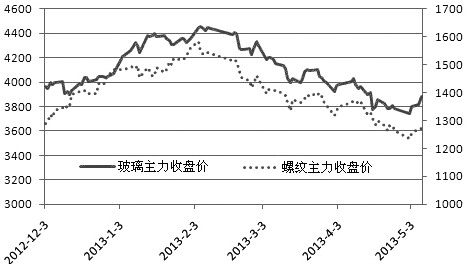

玻璃与螺纹钢之间的相关性 选取玻璃期货自上市之日2012年12月3日至2013年5月7日的主力合约和同时段螺纹钢主力合约的日数据,运用SPSS统计分析软件对两者的价格进行相关性分析。由图1发现,螺纹钢与玻璃价格走势具有很好的一致性,两者相关系数|r|=0.932≥0.8,可视为高度相关。

用同样方法,发现焦炭与玻璃期货价格的相关性系数为0.900。与螺纹钢相比,焦炭与玻璃价格指数的相关性略低。因此采用玻璃与螺纹钢之间的跨品种套利是最佳选择。

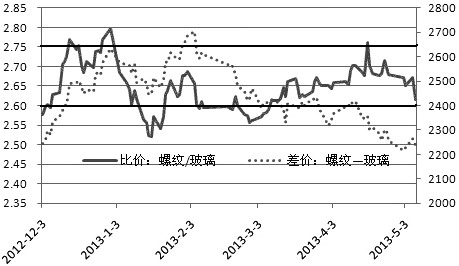

套利区间及价位的确定 考虑流动性,选择螺纹钢和玻璃期货主力合约套利是最合适的。图2显示,螺纹钢与玻璃主力合约比价平均值约在2.66,80%以上概率区间在2.60—2.75。螺纹/玻璃比价缩小到2.60以下或扩大到2.75以上的时间极少,2.75以上和2.60以下为在这两种商品之间进行套利提供了机会,套利风险相对较小而收益空间可观。从价差看,螺纹钢与玻璃的价差基本在2200—2700之间波动,2650以上和2250以下为比较好的套利区间。考虑到计算上的便利,采用比价图较为方便。

套利方案制订 当螺纹/玻璃比价≥2.75时,采取买玻璃期货、卖螺纹钢期货套利策略,反向操作、结束套利的区间可放在比值回归到2.65以下;当螺纹/玻璃比价≤2.60时,采取卖玻璃期货、买螺纹钢期货套利策略,并考虑在比值回归到2.70以上时反向操作,结束套利。

至于二者交易手数的确定,因一手螺纹钢为10吨,一手玻璃为20吨,故二者的交易手数为螺纹︰玻璃=2︰1。

例:5月8日上午9点08分,螺纹钢主力合约Rb1310价格为3641元/吨,同期玻璃主力合约FG309价格为1399元/吨,二者比价为2.60,此时可以考虑采取卖玻璃期货、买螺纹钢期货套利策略,等待比值回归到2.70以上。

转自期货日报