在供应面变化不大的背景下,下游出现恢复性增长才是胶价重心抬高的基础。预计在需求触底回升、春节前备货加速及市场风险偏好回归的共同作用下,胶价有望继续向上。

表面看美国暂时躲过“财政悬崖”以及日元贬值为胶市带来了上涨动力,然而细细剖析基本面可以看到,在供应面变化不大的背景下,下游出现恢复性增长才是胶价重心抬高的基础。预计在需求触底回升、春节前备货加速及市场风险偏好回归的共同作用下,胶价有望继续向上。

需求底部明朗化

2012年全球汽车市场销售增长约6%,其中欧洲市场出现7.9%的萎缩,美国汽车销售增速为13%,日本汽车需求增速为30.3%;印度、巴西均呈现前高后低、全年增长较低的特征。预计今年全球汽车增长亮点仍将来自中、美,而以我国重卡为代表的原配胎和替换胎需求企稳回升,将是需求增长动力之一。

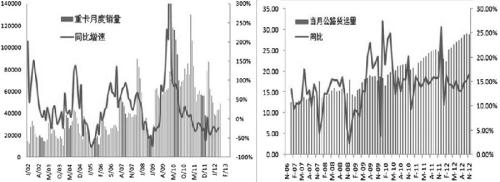

国内原配胎和替换胎需求均触底回升。乘用车市场2012年1—11月累计同比增幅为6.87%,超过2011年5.45%的增幅,10、11月销售明显较前期好转,增长率快速恢复;商用车市场自10月开始增长率由负转正,11月创出5.59%的同比增幅;重卡市场9—11月销售量同比降幅分别为29.4%、23.4%、12.6%,环比增加11.9%、1.9%、12.3%,同比降幅收窄,环比销售增加,且是在季节逐渐转冷的背景下,企稳迹象非常明显。预计今年随着房地产市场新屋开工回升,城镇化加速、基建投资回升,重卡市场将出现恢复性增长,从而带动整个下游需求继续好转。

公路货运量是替换胎市场的先行指标,数据表明,公路货运量已经于2012年8月份触底,同比增速创出近期的新高,公路货运量及周转量绝对值明显增长;且近几年来我国汽车保有量每年增长率均在16%—19%,替换胎需求增长预期较强。

轮胎厂开工率稳定,备货期到来促进橡胶直接需求回暖。2012年1—11月份我国轮胎外胎产量同比增幅达到8.72%,增速加快;从月度产量来看,11月产量同比增幅9%,一改8—10月的低增长模式,轮胎产能开工率自9月初回升约15%—20%,11月份以后全钢、半钢开工率稳定在75%、85%,部分工厂今年1月份计划产能增加储备春节库存,近期轮胎厂原料备货积极、采购量放大,橡胶直接需求回暖。从历史经验来看,由于1月份演绎“备货行情”,胶价上涨概率为80%。

库存对胶价影响力弱化

当前天胶市场的主要利空因素还是聚焦在库存方面,保税区29.64万吨的库存、上期所99658吨库存,以及市场传言的大量等待入库交割的烟片胶库存。不过库存对胶价的指引、影响力在逐渐弱化。由于全乳胶升水复合胶幅度不断拉大,内销轮胎生产更偏向采购复合胶,造成复合胶进口同比增加41.3万吨,加上越南走私胶冲击,全乳胶实际用量越来越少;加之交割利润丰厚,预计交易所库存会随着期货价格走高继续增加。保税区方面,天然胶进口同比增加6.9万吨,区内天胶库存同比2011年年末持平,由于贸易模式所致,部分货物不能流通,高库存在2012年甚至今年上半年成为常态,对价格的传导能力弱化。

复苏期胶价宽幅振荡为主

从美林投资时钟理论来看,2013年全球经济仍处于复苏阶段,股票、债券投资收益超过大宗商品的特征将继续演绎,基本面决定2013年胶价仍将以宽幅振荡为主,需求好转将抬高全年价格底部;中短期沪胶仍面临着较大的去库存考验,27000—28000一带面临着较大的现货解套抛压。目前风险偏好回归加上国内备货周期来临,天胶期现价格均呈现强势,近远月价差结构由升水演变为贴水格局,显示资金虽然看涨,但在规避现货市场的压力。建议投资者保持多头思路,警惕近期冲高后回落风险,支撑位25500,1月份上涨目标位暂看28000点。可适量参与买1309抛1305的套利组合,价差有望继续扩大。

转自期货日报网