套保比例是国债套期保值中的重要指标。如果实际使用的套保比例过高,会出现过度套保的情况,如果实际的套保比例过低,则会出现套保不足的情况。不管哪种情况,都会影响套保效果,造成风险。

对于刚刚接触国债期货的交易者来说,往往会直接将转换因子当成套保比例来使用。这种做法是错误的,实际上,如果按照转换因子来进行套期保值,交易者进行的是一个基差交易,而不是套期保值。

接下来我们具体介绍如何计算套保比例。

影响国债现货价格变动的因素很多,收益率无疑是其中最重要的影响因素。我们在讨论对国债进行套期保值时,一般也会从收益率的角度来进行分析。

当收益率变动时,国债现货和期货的价格也会发生变动(如图1所示)。当收益率从Y0变为Y1的时候,期货价格变动ΔF,现货的价格变动是ΔB。套保比例的作用,是使期货和现货的价格变动一致,即:ΔB=ΔF×K,K是套保比例。期货的价格变动受到CTD券的影响,因此我们需要通过ΔCTD来计算ΔF。

图1 收益率对期货现货价格的影响

计算套保比例的方法有很多,我们分别来介绍。

久期中性法是市场常用的用来计算套保比例的方法。我们知道,久期是国债价格对利率的敏感性,而久期中性就是令国债期货和现货的久期互相抵消,从而实现期现资产组合对利率的敏感性为0的一种操作方式。

久期中性法中,需要使用久期来计算ΔF和ΔB。这里使用的久期是修正久期。

根据定义,我们知道:

ΔB/B=-D(B)×ΔY(B),ΔF/F=-D(F)×ΔY(Y)。

因为期货的修正久期等于CTD的修正久期,所以有:

D(F)=D(CTD),

因此我们得到:

ΔB=-D(B)×ΔY(B)×B,ΔF=-D(CTD)×ΔY(F)×F,

在一般的情况下,ΔY(B)=ΔY(F),可以互相抵消,因此有:

K=ΔBΔF=D(B)×BD(CTD)×F

需要注意的是,修正久期是国债全价对利率的敏感性,因此国债现货和期货价格都应使用全价,但由于期货没有全价,只能使用净价作为替代。

当使用的目标现货正好是CTD时,D(B)=D(CTD),此时的套保比例K就是现货的价格B除以期货价格F。这里的现货使用全价,期货使用净价,B/F近似等于转换因子CF。

案例1

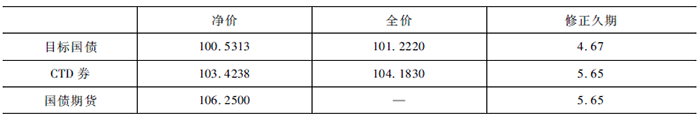

假设目标国债、CTD券和期货的价格与修正久期如表1所示:

表1 期货现货的价格与久期

那么,套保比例K=(4.67×101.2220)/(5.65×106.2500)=0.7874。

如果现货国债有100张(面值1亿元),则需要79张国债期货合约来进行对冲。

在使用修正久期计算ΔB与ΔF时,忽略了凸性的影响,因此计算的结果并不准确(如图2所示)。

图2 债券凸性的影响

国债现货的凸性始终为正,因此根据修正久期计算出来的ΔB要小于实际的ΔB。国债期货的情况比较复杂:当收益率距离票面利率较远的时候,期货价格呈现出正凸性,因此根据修正久期计算的ΔF要小于实际的ΔF;而当收益率距离票面利率较近的时候,期货价格呈现出负凸性,根据修正久期计算的ΔF要大于实际的ΔF。因此,使用修正久期计算出来的ΔF与实际ΔF都会存在较大差异。既然ΔB和ΔF的计算不准确,那么两者相除计算出的套保比例也不准确。

为了提高计算的准确性,可以将凸性增加进来,但国债期货的凸性计算比较复杂,因此不建议使用。我们可以使用基点价值来计算ΔB和ΔF,同样可以满足精度需求。

使用基点价值来计算套保比例的方法,也叫基点价值中性法,简称基点价值法。

所谓基点价值,是指当收益率变动1个基点的情况下债券价格变动的绝对额。计算期货和现货基点价值的方法有很多种,通常使用修正久期近似法来计算。

根据定义:ΔP/P=-D×ΔY,DV01=-D×1bp×P。

这里的1bp是1个基点,即0.01%,于是有:

ΔP=DV01×ΔY0.01%。

因此:

ΔB=DV01(B)×ΔY(B)0.01%, ΔF=DV01(F)×ΔY(F)0.01%

期货的基点价值等于CTD的基点价值除以转换因子,即DV01(F)=DV01(CTD)/CF(CTD),因此:

ΔF=DV01(CTD)CF(CTD)×ΔY(F)0.01%

在一般的情况下,ΔY(B)=ΔY(F),可以互相抵消,则:

K=ΔBΔF=DV01(B)×CF(CTD)DV01(CTD)

当使用的目标现货正好是CTD时,DV01(B)=DV01(CTD),此时的套保比例K就是CTD的转换因子CF(CTD)。

案例2

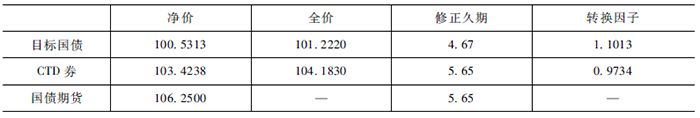

假设目标国债、CTD券和期货的价格与修正久期如表2所示:

表2 期货现货的价格与久期与转换因子

那么,DV01(B)=4.67×101.2220/10000=0.047271(元),DV01(CTD)=5.65×104.1830/10000=0.058863(元),则套保比例K=0.047271×0.9734/0.058863=0.7817。

如果现货国债有100张(面值1亿元),则需要78张国债期货合约来进行对冲。

【案例2】和【案例1】的数据完全一致,但结果差了1手。造成这种情况的原因是修正久期对应的国债价格是全价,因此在计算时使用的价格也是全价。但是,国债期货在交易的时候,只有净价没有全价,因此使用久期中性法计算的时候,期货的价格会被低估。因为期货的价格出现在分母上,所以对套保比例的计算会被高估,而使用基点价值来计算套保比例的时候,并不直接使用期货价格,因此避免了全价与净价的偏差。从这个角度上说,使用基点价值计算套保比例,比使用修正久期计算的套保比例准确度更高。

使用修正久期近似的方法计算基点价值,并没有解决凸性的影响,当ΔY变动较大的时候,套保比例的计算会变得不准确。为了解决凸性的影响,可以使用实际价格法来计算国债期货和现货的基点价值(如图3所示)。

DV01=[(P2-P0)+(P0-P1)]/2=(P2-P1)/2,

这样计算,可以得到准确度更高的基点价值,套保比例也更准确。在之后的章节中,如无特殊说明,均采用基点价值的方法计算套保比例。

图3 使用实际价格计算基点价值

实际上,只要我们可以将国债的收益率曲线画出来,用这种方法可以计算跨度更大的基点价值。比如:DV10=(P2′-P1′)/2,P1′和P2′分别是当Y0上涨和下跌10个基点时国债的价格。因为国债价格存在凸性,所以DV10>10×DV01。也就是说,当我们预计收益率的变动较大的时候,使用更大跨度的基点价值的效果更好。

使用基点价值计算套保比例仍然存在一定的问题。

我们在计算时用CTD的基点价值来计算期货的基点价值,即DV01(F)=DV01(CTD)/CF(CTD)。这个等式,只有在国债现货的收益率距离期货的票面利率较远的时候,才是正确的。当国债现货的收益率距离期货的票面利率较近的时候,等式会出现问题。

我们知道,期货的价格不仅受到CTD券价格的影响,也受到转换期权的影响。所谓转换期权,实际上就是从市场上所有的可交割券中选择CTD券的权力。显然,当CTD比较明确的时候,转换期权的价值较低,当CTD可能发生改变的时候,转换期权的价值较高。

当市场收益率距离期货票面利率较远的时候,CTD券一般不容易发生改变,转换期权的价值较低,此时DV01(F)=DV01(CTD)/CF(CTD)的关系式“基本上”正确。当市场收益率距离期货票面利率较近的时候,CTD券有可能会发生改变,转换期权具有较高的价值,此时期货价格的基点价值会同时受到CTD券的基点价值和转换期权的影响,因此DV01(F)=DV01(CTD)/CF(CTD)的关系式就变得不正确了。ΔF与ΔCTD之间的关系如图4所示:

图4 不同收益率下ΔF与ΔCTD的关系

在图4中,收益率由高向低变动。当收益率在ΔY1变动时,转换期权价值近似为0,因此期货价格和CTD价格变动几乎一致,ΔCTD1/CF=ΔF1。当收益率在ΔY2变动时,转换期权价值较高,期货价格受到转换期权的影响,价格变动速度趋缓,因此ΔCTD2/CF>ΔF2。相应地,当收益率由低向高变动时,在接近期货票面利率时,现货价格下跌速度较慢,而期货价格受到转换期权的影响,价格下跌速度较快,因此ΔCTD2/CF<ΔF2。

可以看出,当收益率靠近期货票面利率时,期货的基点价值的计算会变得不准确。这种情况下,需要计算转换期权的价值,从而得到准确的期货价格走势。实际计算时,可以分别计算新旧CTD的价格曲线,然后对期货价格进行模拟测算,以获得相对准确的期货的ΔF。

在使用久期中性法或者基点价值中性法计算套保比例的时候,都提到了一个假设前提:ΔY(B)=ΔY(F),期货和目标现货的收益率变动幅度一致。在实际情况中,这个假设可能并不是永远正确。

图5 期货与现货收益率变动不同步

在图5中,期货的收益率变动是ΔY(F),目标现货的收益率变动是ΔY(B),两者有可能并不是一直相等。造成ΔY(F)与ΔY(B)变动不同步的主要原因有两个:

(1)当市场的收益率曲线发生旋转变动的时候,不同期限结构的国债的收益率变动不相同,造成目标现货和CTD的ΔY变动不同步,进而导致目标现货与期货的ΔY变动不同。

(2)期货的收益率变动跟随CTD券的收益率变动,当市场的整体收益率水平变动的时候,CTD可能会发生改变,这种情况下期货的收益率变动是从原CTD的收益率变为新CTD的收益率,该变动幅度与原CTD的收益率变动不同,自然也不会与目标现货的收益率变动ΔY(B)相同。

对于第一种情况,CTD没有发生改变,计算ΔF和ΔB时,只需根据ΔY的实际大小进行调整即可。第二种情况比较复杂,由于CTD发生改变,计算ΔF时需要将ΔY(F)拆成新旧CTD两部分,分别根据不同的CTD的基点价值进行计算。